I det här nyhetsbrevet fokuserar Industriarbetsgivarnas ekonomer på BNP-utvecklingen med stöd av den nyinkomna statistiken för slutet av sommaren. Dessutom analyserar vi varför svensk basindustri påverkas så tydligt av utvecklingen i Tyskland.

BNP-indikatorn ökade tydlig i augusti

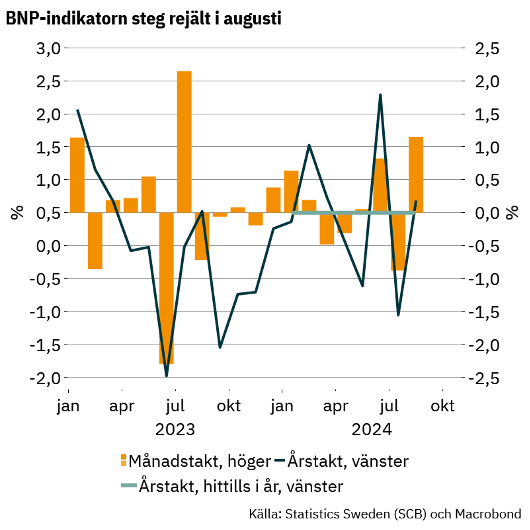

Nu har det kommit en hög med statistik över utvecklingen i slutet av sommaren – augusti. Utvecklingen i BNP-indikatorn var relativt stark. Säsongsrensat var BNP drygt 1 procent högre än i juli. Det handlar alltså inte om att semestern är slut då det är säsongsrensade data.

Jämfört med augusti förra året var produktionen dock endast 0,7 procent högre. Och en siffra till – hittills i år har BNP ökat med svaga 0,5 procent. Om det blir en viss ökning i september och prognosen vi gjorde i juni för kvartal fyra ligger kvar hamnar man på en årstakt för BNP på cirka 1 procent för 2024. Detta är i linje med prognosen för BNP-tillväxten som vi gjorde i våras. Bedömningen för kvartal fyra var dock relativt positiv, kanske för positiv. Vi återkommer i början av november med en fullständig bedömning då nästa konjunkturprognos presenteras.

Fallande produktion i basindustrin liksom i industrin i stort

Den positiva utvecklingen i BNP-indikatorn drevs inte av industrin. Produktionen i hela tillverkningsindustrin hade på ett år i stället minskat (-3,2%). Tjänsteproduktionen hade däremot ökat (+2%). Även produktionen inom byggsektorn ökade i kalenderkorrigerade tal (+1,1%).

I basindustrin var produktionen i augusti cirka 3 procent lägre än året innan. Vad händer i basindustrin och varför? Hur påverkas industrin av utvecklingen i Tyskland? Nedan gräver vi djupare i detta.

Vad är basindustrin och varför är den räntekänslig?

I basindustrin produceras främst stål och metaller, trävaror, papper, massa samt cement, kalk och andra byggmaterial. Basindustrin utgör det första steget i de flesta värdekedjor. Främst är industrin en underleverantör till bygg-, metall- och maskinindustrier. Globalt används cirka 75 procent av allt stål inom global teknikindustri och resten går till byggsektorn.

Basindustrins produktion är kapitalintensiv. Användarna i sin tur gör omfattande och dyra investeringar i till exempel fastigheter, produktionsanläggningar, broar, maskiner och tunga fordon. Även hushållen gör stora investeringar som baseras på material från basindustrin, till exempel i form av boende eller fordon. Då det handlar om stora belopp både för företag och hushåll styrs efterfrågan i stor omfattning av ränteläget, varför räntekänsligheten är stor. När räntorna snabbt chockhöjdes slog det såklart hårt både mot industrin i sig men även mot dess användare.

Det mesta exporteras – mycket till ett nu svagt Tyskland

Var finns då användarna? Sveriges basindustri är i stor utsträckning beroende av den globala ekonomin då 90 procent av produktionen går på export. Cirka 45 procent av basindustrins export går till euroområdet, 55 procent till Europa. Tyskland är basindustrins största exportmarknad. Cirka 20 procent av stål- och metallindustrins totala export går till Tyskland. Motsvarande siffra för skogsindustrin är cirka 15 procent.

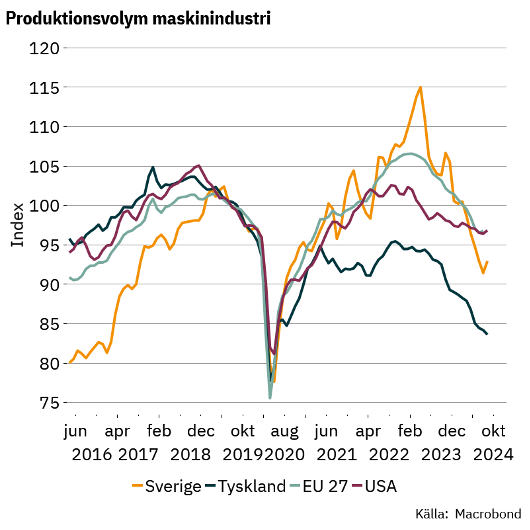

Energikris, stigande inflation och räntor, geopolitisk osäkerhet och handelskrig har slagit hårt på den globala ekonomin. Framförallt Tyskland och tysk industri har drabbats hårt då de varit mycket beroende av rysk gas, speciellt efter att kärnkraften fasats ut. Tyskland påverkas också i stor utsträckning av Kinas massiva statsstöd till bland annat bilindustrin som är viktig för Tyskland. Utöver stigande energipriser har de haft en löneutveckling som inte varit i linje med utvecklingen i produktiviteten.

Allt detta har slagit hårt på tysk ekonomi och tillverkningsindustri och tysk BNP har under en längre tid stått och stampat. Fordonsindustrin var i juli cirka 7 procent lägre än året innan och metall- och maskinindustrin hade backat med cirka 10 procent. Den allmänt svaga utvecklingen och dämpade efterfrågan i euroområdet – och då främst i Tyskland som är en central marknad – slår därför hårt mot basindustrin. Särskilt illa är det så klart att tysk maskin-, teknik- och fordonsindustri går dåligt.

Svag augustidata

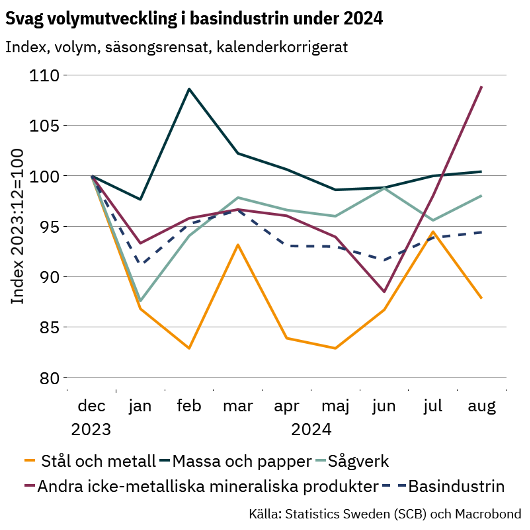

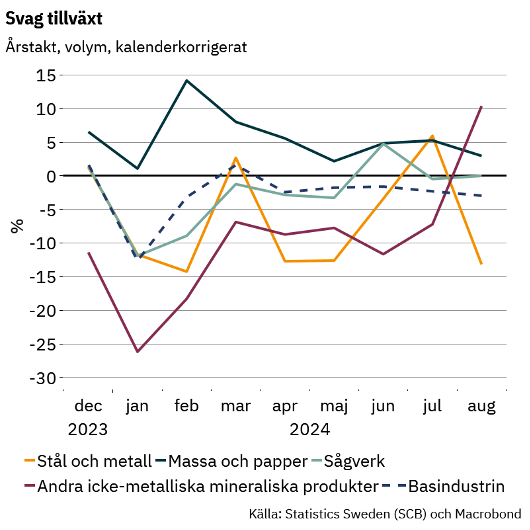

Den svaga ekonomiska utvecklingen i stort och speciellt i Tyskland har slagit hårt på basindustrin. Nedgången i produktionen under 2023 var tvåsiffrig och utvecklingen under främst inledningen av 2024 var väldigt svag.[1] Nya data från Statistiska centralbyrån för augusti visar tyvärr på fortsatt fall i produktionsvolymerna i stål- och metallindustrin. Produktionen var 13 procent lägre än året innan, kalenderkorrigerat. Detta var enligt SCB den största negativa utvecklingen bland de största industribranscherna.

Vanligtvis ska man inte övertolka enskilda månader då data hackar och man kan alltid vrida och vända på data. Men utvecklingen sedan december 2023 har också varit svag – fallet är cirka 12 procent. Jämför man produktionen sammantaget under året med den under 2023 är minskningen hittills i år cirka 7 procent, inget vidare men ändå inte en tvåsiffrig nedgång.

I övriga delar av basindustrin ökade produktionen mellan juli och augusti, säsongsrensat. Framförallt produktion av – eller baserat på något mineralämne som – cement, kalk, gips, betong, glas, keramik, tegel och porslin. Hittills i år är dock nedgången cirka 10 procent.[2] Fortfarande är det endast i pappers- och massaindustrin som det varit en ökning under året (+5,5 procent hittills i år).

Hittills i år har produktionen sammantaget i basindustrin minskat med drygt 3 procent, även produktionen i augusti var 3 procent lägre än året innan. En svag och hackig utveckling under 2024 så här långt alltså. Vi hade förväntat oss en något bättre utveckling under året, men vändningen låter tyvärr vänta på sig. Det är möjligt att de relativt sett höga räntorna fortfarande inverkar negativt på investeringsviljan.

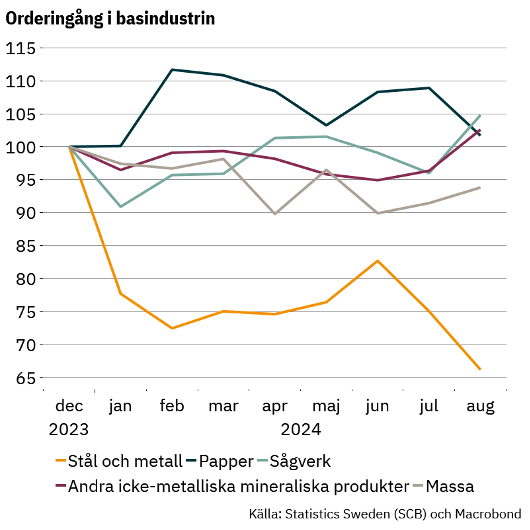

Orderingången i augusti i linje med produktionen

Det har även kommit nya data på orderingången. Informationsvärdet om framtiden i dessa data är hyfsat god, korrelationen mellan produktionsdata och orderdata är hög, högst är dock den samtida korrelationen. Augustidata för orderingången är också i mycket en spegling av produktionsdata; en nedgång i stål- och metallindustrin och pappersindustrin samt en viss uppgång i övriga delar. Stålindustrins orderingång har minskat både på export- och hemmamarknaden.

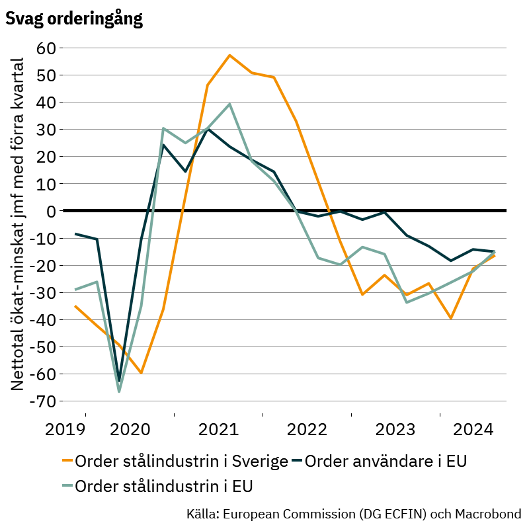

I diagramet nedan till höger visas synen på orderingången hos stålindustrins användare i EU och stålindustrin i Sveriges syn på orderingången. Även här är korrelationen hög, och då främst vid samma tidpunkt. Även dessa data vittnar om en svag situation både hos användarna av stål och därmed producenterna.

Annan data som ger en fingervisning om framtiden är Konjunkturinstitutets barometern för september som vi skrev om i förra veckobrevet den 27 september. Den visade på ett svagt stämningsläge hos basindustrins svenska användare. Indikatorn visade ett ännu sämre och mycket svagt stämningsläge i framför allt fordonsindustrin men även i byggsektorn. Att stämningsläget försämrades även i basindustrin var därmed att vänta. I stål- och metallindustrin, liksom i industrin som producerar bland annat cement, kalk, gips, betong, glas och keramik var stämningsläget fortsatt mycket svagt. Alla delar drog ned stämningsläget i dessa branscher; orderstockarna ansågs för små, färdigvarulagren för stora och förväntningarna på framtida produktion var också mer dämpade. Inom stålindustrin väntades produktionen minska under de kommande månaderna.

Timingen för vändningar svårt att förutse

Som vi tidigare skrivit om finns det flera faktorer som talar för en vändning i konjunkturen, det vill säga att konjunkturen slutar att försämras och i stället börjar röra sig mot ett mer balanserat läge. Räntorna är på väg ner och i Sverige finns utrymme för finanspolitiska stimulanser. Hushållen är mer optimistiska och stämningsläget i industrin bör snart ha bottnat. Investeringsviljan kommer öka. Det bör ge avtryck i basindustrin som alltså är räntekänslig. Frågan är när. Exakta tidpunkten för vändningar är alltid svårt att förutse.

[1] Produktionsvärdeindex, PVI. Data enligt NR visar ett betydligt större fall under 2023 och sedan en viss uppgång under 2024. NR-data bedöms dock vara mindre tillförlitliga.

[2] Industrin för andra icke-metalliska mineraliska produkter, SNI 23.

Ett nyhetsbrev från Industriarbetsgivarnas ekonomer

Välkommen att prenumerera på ett nytt ekonomiskt nyhetsbrev! I brevet kommenterar Industriarbetsgivarnas ekonomer de senaste nyheterna på ekonomiområdet, med särskilt fokus på basindustrin. Det skickas ut ungefär varannan vecka till dig som är prenumerant. Dela gärna nyhetsbrevet med dina kollegor och tipsa dem om att prenumerera.

Mer ekonomisk analys från Industriarbetsgivarna

Industriarbetsgivarna publicerar löpande analyser över den ekonomiska utvecklingen i Sverige och internationellt, med särskilt fokus på basindustrins branscher.

Kontakt